中国农村网 > 产业

兰州银行A股上市方案确定 拟上市融资中小银行已接近

2016-06-21 07:24:50

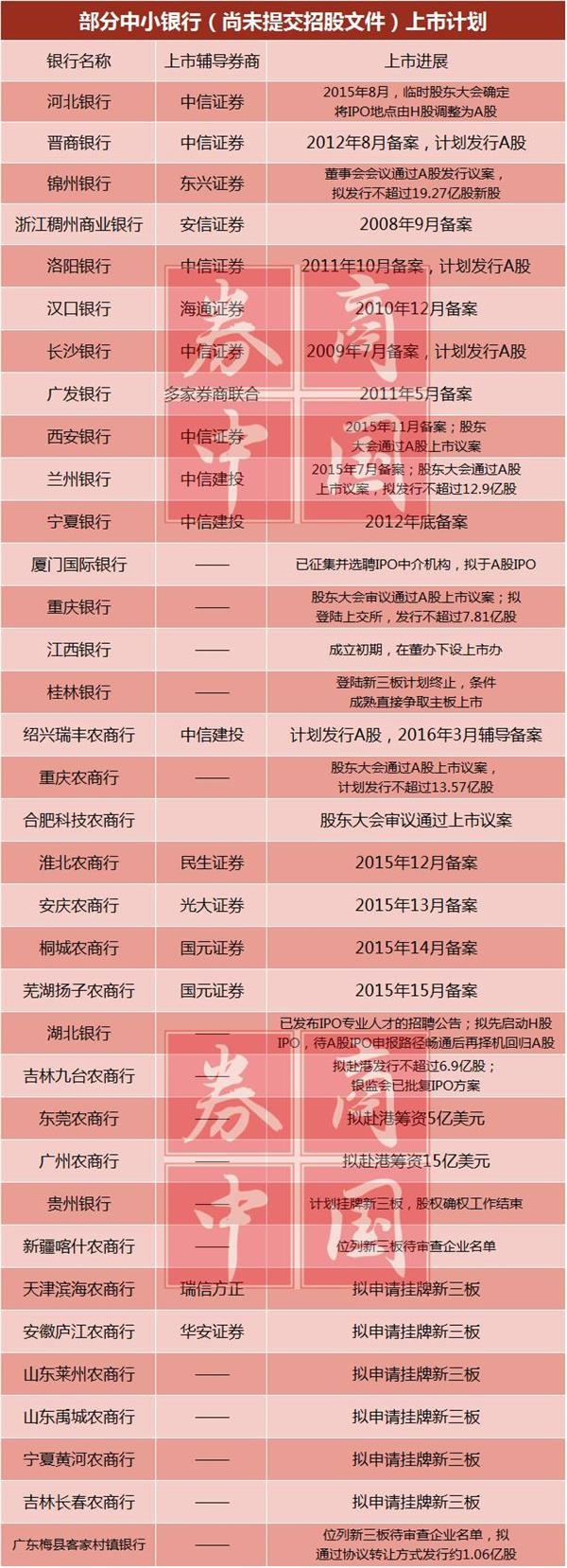

从江苏银行拿到IPO批文,到中信银行、民生银行优先股发行获得证监会核准,近几天大小银行的各类融资消息格外引人关注。除了选择A股上市,也有很多中小银行选择了赴港上市或是新三板融资,目前已开出融资计划的银行已增至35家。

近日粉墨登场的还有兰州银行,就在几天前,甘肃银监局对《兰州银行关于首次公开发行股票并上市的请示》做出批复,原则同意该行首次公开发行A股股票,发行规模不超过12.9亿股,所募集资金净额全部用于补充该行资本金。

从承销商来看,中信建投、中信证券成为中小银行上市潮中的大赢家,前者承揽项目覆盖三家已过会银行以及成都银行、兰州银行等西部地区城商行,后者也为徽商银行等数家省级法人银行提供上市辅导。而杭州银行、哈尔滨银行两个大型IPO项目则花落中金公司.

最高募集12.9亿股

兰州银行的上市准备已有时日。据券商中国记者了解,在确定A股上市前,该行董事会就曾多次听取关于上市工作的汇报,就该行A股、H股上市的利弊进行全面分析和研究。

随着证监会去年上半年发布中小商业银行发行上市审核要点,并对已递交申报材料的中小银行进行反馈,城商行上市工作正式重启。作为兰州地区存贷款规模最大的商业银行,西北五省区资产、存贷款规模最大、唯一一家监管评级达到二类行并符合上市申报条件的城商行,兰州银行认为上市的时机已经成熟、条件已经具备。

鉴于城商行A股上市环境改善及H股上市存在的诸多弊端,兰州银行董事会决定优先开展A股上市申报工作。去年6月30日,中信建投与兰州银行正式签订上市辅导协议,随后向甘肃证监局报送辅导备案登记材料并获受理。

此后,兰州银行完成2015年增资扩股工作,合计定向募集股份11.4亿股,募集资金31.93亿元,总股本由39.86亿股增至51.26亿股。截至目前,兰州市财政局直接持有该行9.72%的股份,成为该行第一大股东。

今年3月,兰州银行召开2016年第二次临时股东大会,讨论并通过了该行首次公开发行股票并上市方案等一系列与上市相关的议案,正式宣布进军A股资本市场。

根据甘肃银监局日前批复,兰州银行首次公开发行A股股票的发行规模不超过12.9亿股,若以日前获得IPO批文的江苏银行预计发行价测算,预计兰州银行募资规模为36亿元,发行后总股本约64.16亿股。

截至去年末,该行核心一级资本充足率、资本充足率分别为9.92%、11.5%,分别较2014年末上升1.16个百分点、0.84个百分点。

去年净利增逾17%

兰州银行2015年年报显示,去年该行实现营业收入54.17亿元,同比增长12.75%;全年实现归属于母公司所有者的净利润17.49亿元,同比增长17.48%。

从收入结构来看,该行净利润的增长主要是由利息净收入、手续费及佣金净收入增加所致。其中利息净收入较上年增长12.34%至51.9亿元,占营业后入的95.8%,这也是兰州银行最主要的收入来源;另外,由于该行理财业务、托管及其他业务佣金收入增加,该行手续费及佣金净收入亦大增87.74%至1.85亿元。

值得注意的是,该行去年利息收入结构中,应收款项类投资利息在应收利息中的占比,由2014年末的13.08%上升至37.86%,而应收贷款及垫款利息在应收利息中的占比,则由2014年末的31.1%%降至24.21%。

分析人士表示,由于央行推行利率市场化,城商行存款成本上升,贷款需求减弱,城商行资产结构发生变化。原本依靠贷款利息收入支撑的收入结构也出现变化,以应收款项类投资为代表的投资业务开始为城商行贡献

更多的利润。

以兰州银行为例,截至去年末,该行资产总额为2055.74亿元,较年初增长32.49%。其中应收款项类投资占全年资产增量的52.03%,在总资产中的占比亦由3.64%增至15.5%。

中小银行上市全景图

出于内部资本补充及公司治理结构的需要,以及外部上市环境的改善,中小银行在最近一年的上市融资欲望明显增强。

首先看银行IPO重启后排队城商行、农商行的IPO进展:

除了排队城商行、农商行外,还有更多的中小银行也在向资本市场冲锋,主要方向包括A股、H股、新三板,其中城商行主要瞄准登陆A股,农商行则以H股和新三板为主要上市目标。

中信建投、中信证券承销项目居前

而从上市辅导券商来看,除了区域性券商对所在区域的中小银行较有把控力,能够承担其上市辅导工作外,中信建投、中信证券似乎成为了新一轮城商行、农商行上市大潮中的赢家,取得更多的中小银行IPO投行项目。

其中,中信建投凭借当年辅导北京银行上市的成功案例,保荐能力受到其他中小银行的关注。仅在排队银行中,中信建投就囊括四家:江苏常熟农商行、江苏无锡农商行、贵阳银行、成都银行,此前位列排队名单中的大连银行也由中信建投负责保荐。

而在新一轮中小银行上市潮中,仅以公开信息统计,中信建投就将兰州银行、宁夏银行、浙江绍兴瑞丰农商行三个IPO项目收入囊中。

同样的,在2007年保荐了南京银行和北京银行的中信证券也获得不少新单子。除排队序列中的徽商银行外,中信证券也为河北银行、晋商银行、洛阳银行、长沙银行、西安银行提供上市辅导。值得注意的是,除洛阳银行外,其他银行均为省级地方法人银行。

而以银行金融业的保荐经验而论,中金和中信仍然是A股券商中最强的。仅在四大行中,中金就参与过工商银行、建设银行、农业银行三家的保荐。

业内传言,与中信相比,中金公司在城商行项目的储备偏少,与中金不看重小项目、并且认为城商行短期上市无望、项目周期过长有关。从排队银行及其他中小银行的公开资料看,中金公司目前主要负责杭州银行、哈尔滨银行两大IPO项目。

尽管项目不多,但中金公司的银行IPO项目却是城商行中的相对较大的项目。其中杭州银行、哈尔滨银行分别计划发行不超过6亿股、36.66亿股,以每股净资产计算,杭州银行募资规模约81亿元,哈尔滨银行募资规模约110亿元。

责任编辑:徐锋