中国农村网 > 产业

你还在盯紧宏观经济?PE牛人认为这对投资决策全无

2016-04-11 09:08:06

现如今,但凡与经济相关的会议,无论是单一行业性的还是跨行业性的,无论事涉一级市场还是二级市场,无论是出资人、管理人还是研究者,都言必宏观经济宏观环境,从遥远的国际慢慢说到国内。

然而,有这么一位PE大佬却表示,宏观经济对他们的投资没有任何帮助,宏观经济预测不影响他们任何的投资决策——他就是基石资本董事长张维。

资本市场不受宏观经济支配

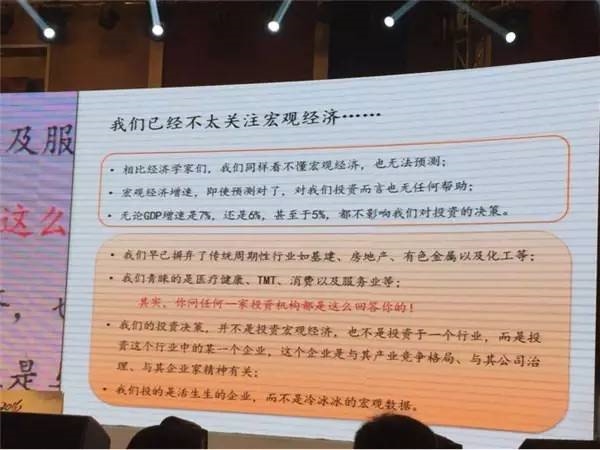

在周末举行的“跨越·2016年”基石资本客户年会上,基石资本董事长张维表示,他们已经不太关注宏观经济数据,“GDP增长率即使预测对了,对我们的投资也没有任何帮助,所以经济增长率是7%还是5%,不影响我们的投资决策。”

张维表示,基石资本既不投资宏观经济也不投资某一个行业,而是某一个行业里的某家企业,这家企业是否具备投资价值与它的企业家精神有关,“我们投资的是活生生的企业,而不是冷冰冰的宏观数据。”

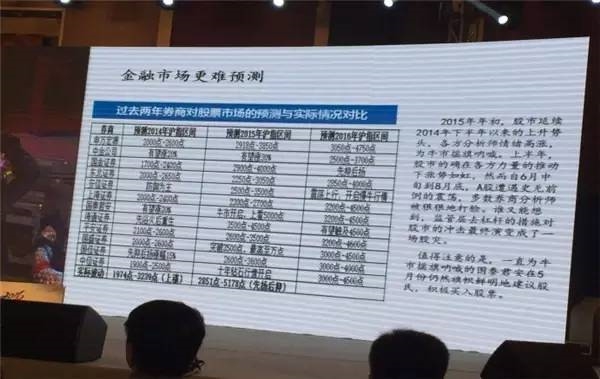

张维打趣说,人不能每天看着天气预报才决定做什么事,经济增长指数和实际的企业经营行为的距离非常遥远,所以每年各大金融机构都会对全年的经济进行预测,然而这种预测往往与事实背道而驰。

“经济学家过于悲观,这是经济学家的特点,他们预测对了过去5次衰退中的15次。”张维认为,人不一定是经济的假设和理性的假设,金融行为学对投资来讲极其重要,这观点同样适用于资本市场,因为资本市场也不受金融学支配,更不受宏观经济支配。

张维称,他很少听其他经济学家讲资本市场,有限的几次他发现这些经济学家通常讲宏观经济总要讲到股市、房市、汇率、经济等各方面,讲到新常态、讲到预测,“后来我找到一个答案,为什么他们要讲宏观经济,其实就是为了证明他是有逻辑、有体系的,他一定要证明给你们看而已。”

不过,尽管认为宏观经济对其投资无任何帮助,张维也不否认,从创业的角度讲,当前的确是比较好的时代,无论政策环境、社会环境还是产业环境,“改革红利还有进一步释放的空间,这是比较好的年代。”

也正因此,张维介绍,基石资本去年投了大概60亿,且不包括一年期的定向增发,这些投资分布在新经济的各个领域,包括传媒、电商、电子、健康医疗、旅游、环保领域,“我们早已摒弃了基建、有色、化工等传统行业,现在主要青睐消费、服务、汽车后市场”。

基石资本投资核心:成长性和估值

既然认为宏观经济对投资无任何帮助,那么,基石资本如何进行投资呢?

张维介绍,基石资本投资的核心要素就是对成长性和估值的把握与权衡,成长性是投资成功的必要条件,估值是实现超额收益的必要条件。

决定企业成长性的因素,在张维看来,主要有六方面:产业周期、技术进步、产业结构、企业家精神、组织系统和公司治理,其中最核心的是产业周期和企业家精神.

张维认为,产业周期和企业成长性密切相关,这是最核心的因素,是不以人的意志为转移的,很多产业都经历过从初创期、成长期到衰退期的演进历程。

关于产业结构和成长性,张维认为,可以从近代中国零售业发展历史来分析。20年前中国有大批百货公司上市,它们占据了最好的位置,但这几年传统百货公司的销售额却不断下降,电商却在快速上升,这就是产业结构变化引发的相关细分领域此消彼涨。

张维认为,企业的组织体系是企业从游击队进入正规军的重要保障,中国很多企业是靠着一个产品、一个渠道取得了初步胜利,真正来自组织体系发育的企业并不多。组织体系和企业家精神有一定的统一性,企业家精神是不按规则颠覆常态,对于大部分中国企业来讲,他们的组织体系都很薄弱,很多电商企业做大以后,最后检验的是企业体系,不如说物流配送能不能支持关键的核心问题——低成本。

政府工作报告也提到企业家精神,企业家精神不同才能引领企业的发展。张维说,他观察很多企业家,有一个共同的特点是爱折腾、精力旺盛,特别爱折腾。

张维认为,估值说不上是非常严谨的,像安邦保险、万豪,收购价格提高了10亿美元,这充分说明在不同市场上的估值标准是不一样的。

张维认为,通常估值与三个因素有关:产业周期、资本市场和企业质素。不同的产业周期特性也是不一样的,产业周期的影响主要是在趋势、组织水平以及资本市场的理解,都是在不同阶段享受不同的估值水平,有一个重要的因素是企业的产品与技术有没有门槛,企业的战略、研发、财务方面是不是表现更为出色。

责任编辑:徐锋